LONDON (Reuters) – Der Londoner High Court hat am Mittwoch trotz des Widerstands einiger Anleihegläubiger einen Umstrukturierungsplan für die Adler Group SA (ADJ.DE) genehmigt, um den bevorstehenden Zusammenbruch des deutschen Immobilienunternehmens zu verhindern.

Richter Thomas Leach genehmigte den Plan nach einer Anhörung in der vergangenen Woche, als Anwälte, die die englische Tochtergesellschaft von Adler vertraten, sagten, dass die Gruppe voraussichtlich Ende April in ein Insolvenzverfahren eintreten würde, wenn sie nicht genehmigt würde.

Er sagte in einer kurzen Anhörung am Mittwoch, dass er seine Gründe für die Genehmigung des Plans zu einem späteren Zeitpunkt darlegen werde.

Die Anwälte der Gläubiger, die sich der Entscheidung widersetzten, sagten, sie würden die Zulassung der Berufung gegen die Entscheidung beantragen.

Adler, einer der größten Vermieter in Deutschland, kämpft mit einer Liquiditätskrise, die durch den Abschwung auf dem deutschen Immobilienmarkt, den Anstieg der Energie- und Baupreise aufgrund des russischen Einmarsches in der Ukraine und die Auswirkungen der COVID-19-Pandemie verursacht wurde.

Darüber hinaus behauptete der Leerverkäufer Viceroy Research im Jahr 2021, dass die Bilanz des Unternehmens künstlich aufgebläht worden sei, was Adler damals bestritt.

Anwälte der englischen Adler-Tochter AGPS Bondco teilten letzte Woche dem High Court mit, dass die Adler Real Estate AG (ADLG.DE) eine noch in diesem Monat fällige 500-Millionen-Euro-Schuld nicht begleichen könne.

Die Offshore-Schulden der Adler-Gruppe belaufen sich laut Gerichtsdokumenten, die AGPS Bondco für die Anhörung in der vergangenen Woche vorgelegt hat, auf etwa 6,1 Milliarden Euro (6,66 Milliarden US-Dollar).

Im Rahmen des Umstrukturierungsplans wird das Unternehmen 938 Millionen Euro an neuen Finanzmitteln aufnehmen und die Bedingungen der unbesicherten Anleihen mit einer Laufzeit zwischen 2024 und 2029 werden geändert.

Eine Gruppe von Gläubigern, die die 2029 fälligen Anleihen halten – darunter die Investmentfirmen DWS Investment GmbH und Strategic Value Partners – lehnten den Plan ab und sagten, sie wären besser dran, wenn die Adler-Gruppe formell liquidiert würde.

Der Aktienkurs der Adler-Gruppe – seit Januar 2021 um 97 % gesunken – stieg bis 1045 GMT um 19 %.

(Berichterstattung von Sam Tobin) Redaktion von Paul Sandel und Barbara Lewis

Unsere Maßstäbe: Thomson Reuters Trust-Prinzipien.

„Travel Maven. Bierexperte. Subtil charmanter Alkoholfan. Internet-Junkie. Begeisterter Speckwissenschaftler.“

/cloudfront-us-east-2.images.arcpublishing.com/reuters/NNWDQL4M2ZKTTH2HECF4V7K5Z4.jpg)

More Stories

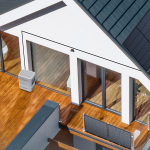

Optimieren Sie Smart Home Energie: Vorteile von Batteriespeicher Balkonkraftwerk

Unternehmen gründen in Limburg – Basisinformationen, Businesspläne und mehr

European Doctors and AI Report: Europäische Ärzte sehen KI-Einsatz teils sehr unterschiedlich